풋 옵션

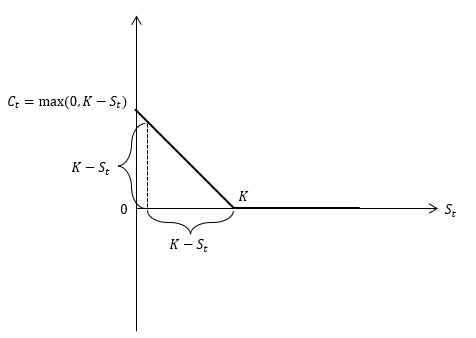

풋 옵션은 주식을 팔 수 있는 권리입니다. 콜 옵션과는 반대로 주가가 행사 가격보다 낮을수록 만기 가치가 커집니다. 예를 들어 1달이 지난 시점에 100원을 받고 주식 1주를 팔 수 있는 풋 옵션이 있다고 합시다. 한 달 후의 주가가 50원이 되었다면 이 옵션을 가진 사람은 권리를 행사할 겁니다. 100원을 받고 50원 짜리 주식을 팔면 50원 이득이기 때문입니다. 반면에 한 달 후의 주가가 200원이면 그냥 권리를 포기하는 것이 이득입니다. 200원 짜리 주식을 100원을 받고 팔 수는 없으니까요. 행사 가격()이 만기 시점()의 주가() 보다 높은 만큼 이득이지만 행사 가격이 주가가 낮아도 높아도 손해는 없습니다. 따라서 만기 시점의 풋 옵션 가치는 이렇게 표현할 수 있습니다.

그리고 이를 그래프로 그리면 다음과 같습니다.

풋-콜 패리티

콜 옵션의 가격을 구할 때와 마찬가지로 풋 옵션의 가격도 복제 포트폴리오를 만들어 구할 수 있습니다. 그때와 한 가지 다른 점은 가격이 알려진 자산이 하나 더 늘었다는 겁니다. 바로 콜 옵션입니다.

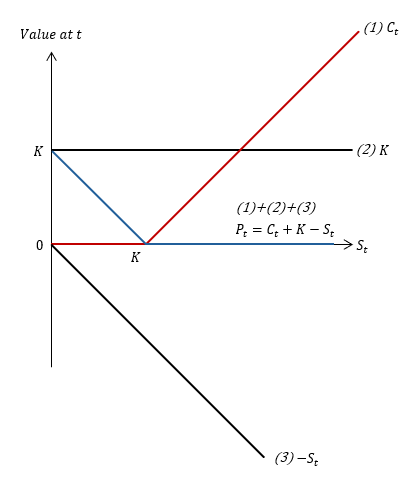

아래 그림은 주식, 예금 그리고 콜 옵션이라는 퍼즐로 풋 옵션의 복제 포트폴리오를 맞추는 방법을 설명하고 있습니다. 아래 그림에 나타난 각 그래프들은 옵션의 만기 시점에 주가에 따른 각 자산의 만기 가치를 나타냅니다. 먼저 콜 옵션을 하나 삽니다(1). 이 콜 옵션은 풋 옵션과 기초 자산, 행사 가격, 만기가 동일합니다. 그리고 예금을 넣습니다(2). 이 예금의 만기는 풋 옵션과 동일하고 만기 원리금은 행사 가격과 같습니다. 마지막으로 기초 자산과 동일한 주식을 한 주 빌려 옵니다(3).

위의 그림에서 보듯이 풋 옵션 1주는 콜 옵션 1주와 예금 그리고 주식 1 주를 빚진 포트폴리오와 같습니다(1+2+3).

만기 가치가 같으니 현재 가치도 같아야 합니다. 이때 예금 이자율 은 무위험 이자율입니다. 무위험 이자율이 되어야 하는 이유는 지난 포스팅을 참고 하시면 됩니다.

풋 옵션과 콜 옵션 가격 사이에는 성립하는 이와 같은 등가 관계를 풋-콜 패리티(put-call parity)라고 합니다.

이항 모형

동전을 던지면 앞면이 번 이상 나오거나, 번 미만으로 나오거나 둘 중 하나입니다. 앞면이 번 미만으로 나올 때 뒷면은 번 이상 나옵니다. 따라서 두 확률을 더하면 1이 되어야 합니다.

이를 이용하면 풋 옵션의 가격은 이항 모형으로 아래와 같이 표현할 수 있습니다. 해보지는 않았지만 직접 유도해도 당연히 저렇게 되겠죠?

블랙-숄즈 모형

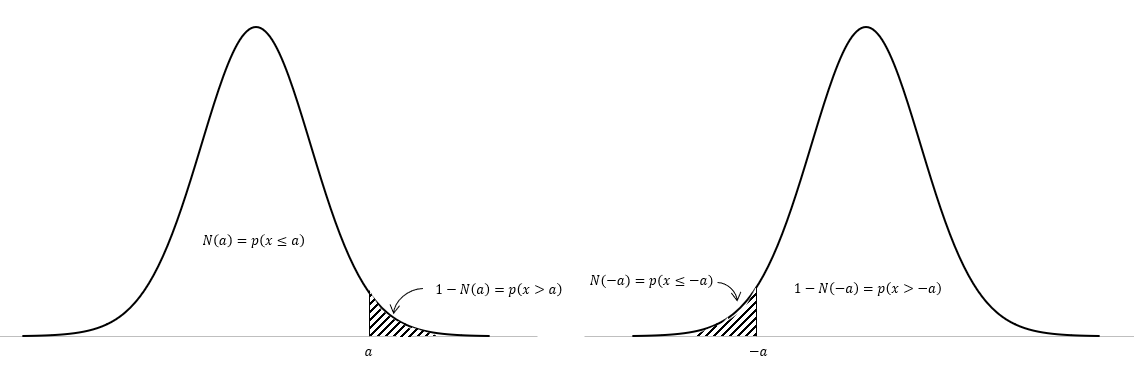

정규 분포는 좌우 대칭이므로 가 됩니다. 아래 그림을 보면 쉽게 이해가 됩니다.

이러한 정규 분포의 대칭성, 풋-콜 패리티를 이용하면 블랙-숄즈의 공식으로 풋 옵션의 가격은 이렇게 표현됩니다.