출처: https://www.youtube.com/channel/UCSWPuzlD337Y6VBkyFPwT8g

(사실상 이거 보고 작성)

1. AQR - Buffet's Alpha

1-1. 버핏 요약

버핏 = 저평가 + 안전 + 우량주

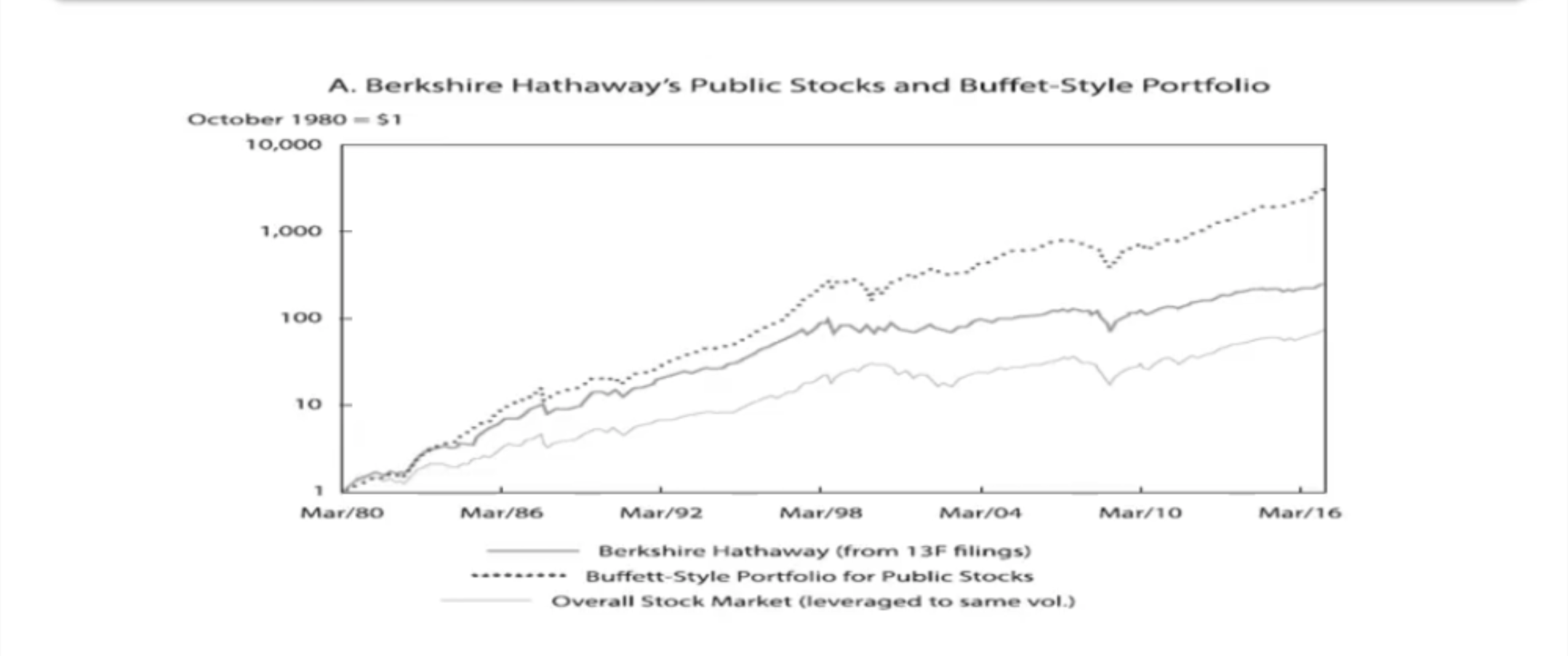

-> 샤프지수 0.79 달성 & 레버리지 비율 1.7 - 1

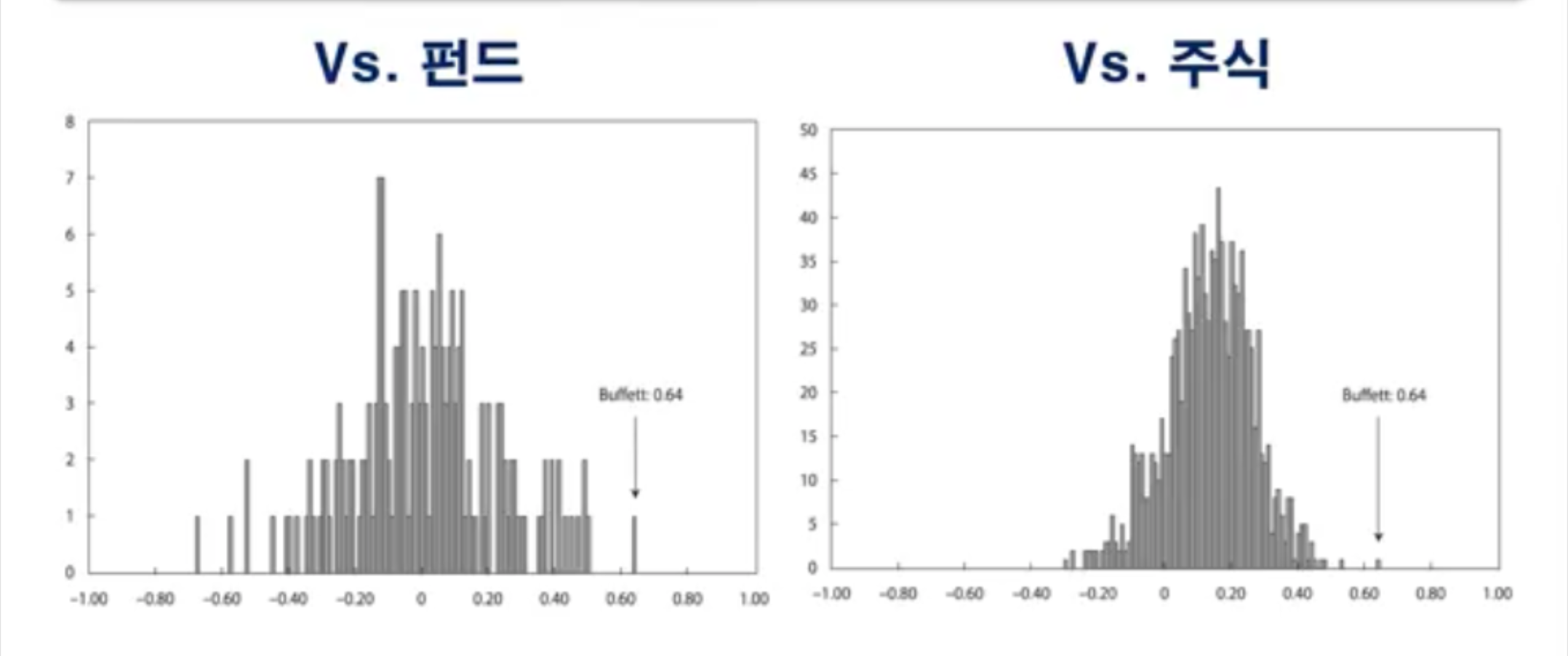

1-2. 위대한 버핏

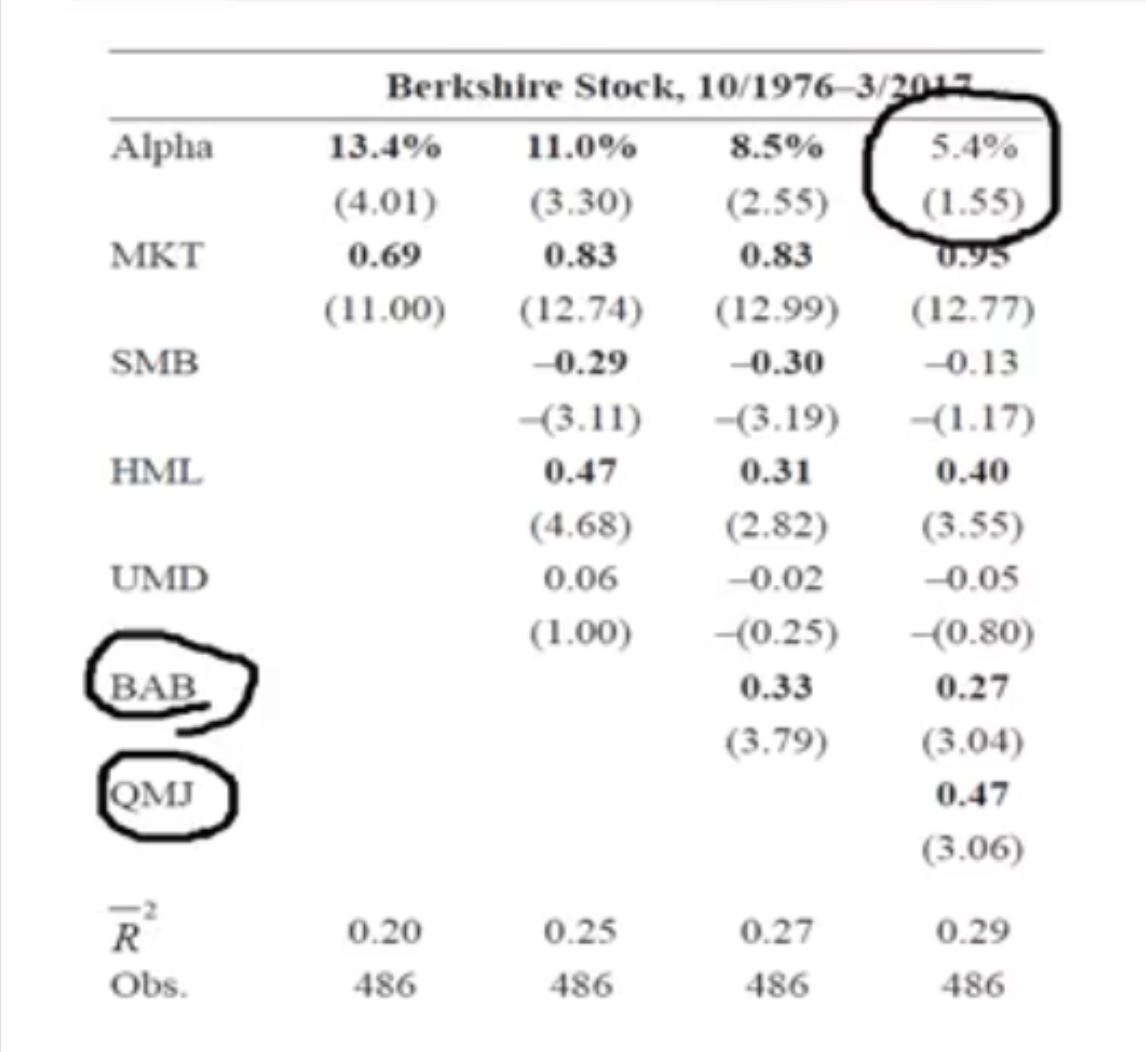

1-3. 버핏의 주식

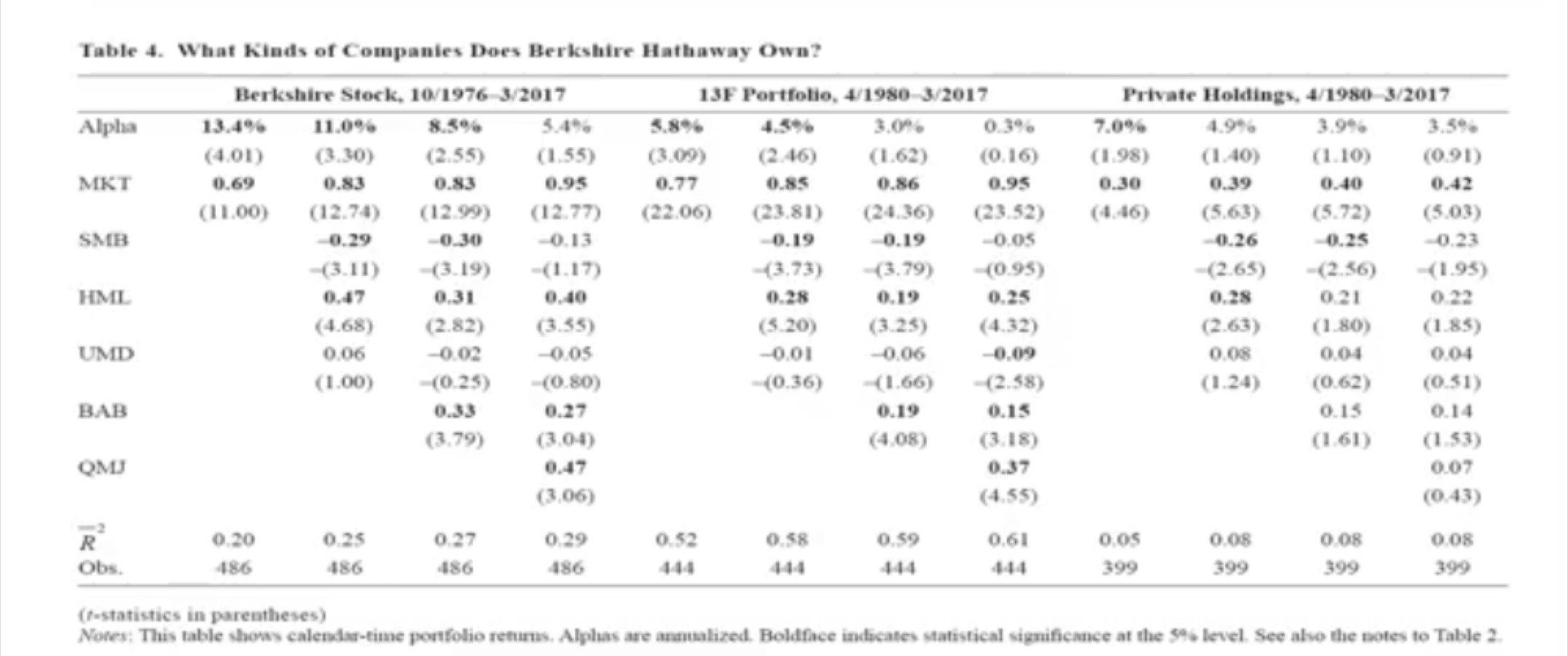

MKT: 베타 0.69 / 알파 13.4

SMB: 대형주 or 소형주 -> 대형주

HML: 저PBR or 고PBR -> 저PBR

BAB: 저베타 or 고베타 -> 저베타

QMJ: 고퀄리티 or 저퀄리티 -> 고퀄리티

UMD: 고모멘텀 or 저모멘텀 -> 모멘텀 x

1-4. 버핏 정리

샤프지수 0.79 (시장 0.49)

-> 수익과 리스크 모두 높음

저PBR + 저베타 + 고퀄리티 전략

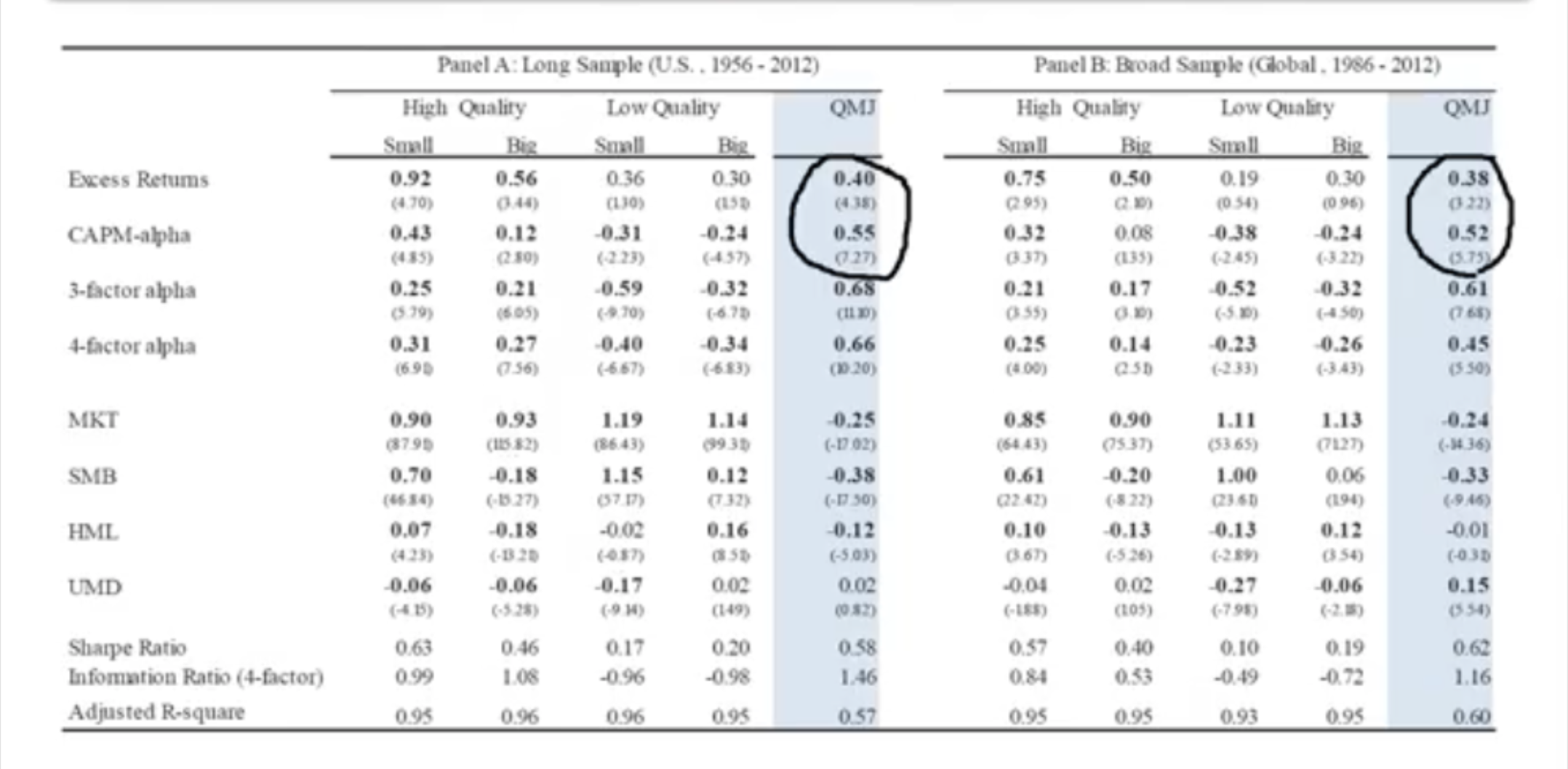

2. AQR - Quality Minus Junk

2-1. 퀄리티 요약

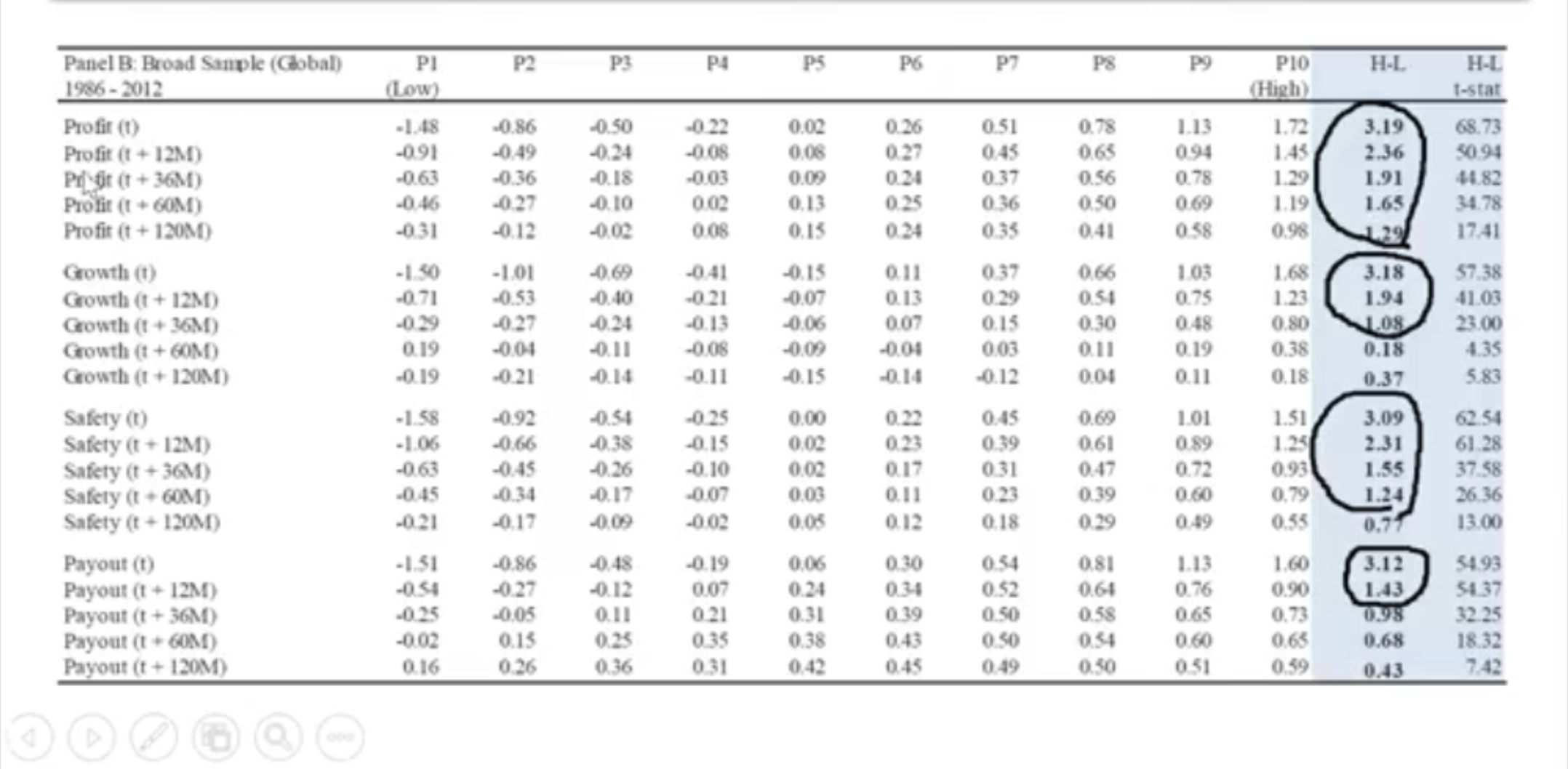

수익성 + 성장성 + 안전성 + 배당성

2-2. 퀄리티 지표

수익성? GP/A, ROE, ROA, CF/A, GP/Sales, Accrual(현금흐름 - 순이익)

성장성? 순이익 3년 성장률, 영업이익 3년 성장률

안정성? 변동성, 부채비율, 이익변동성, 기타(베타, O-Score, Z-score)

배당성? 주식발행, 배당성향, 기타(채권발행)

2-3. 퀄리티 정리

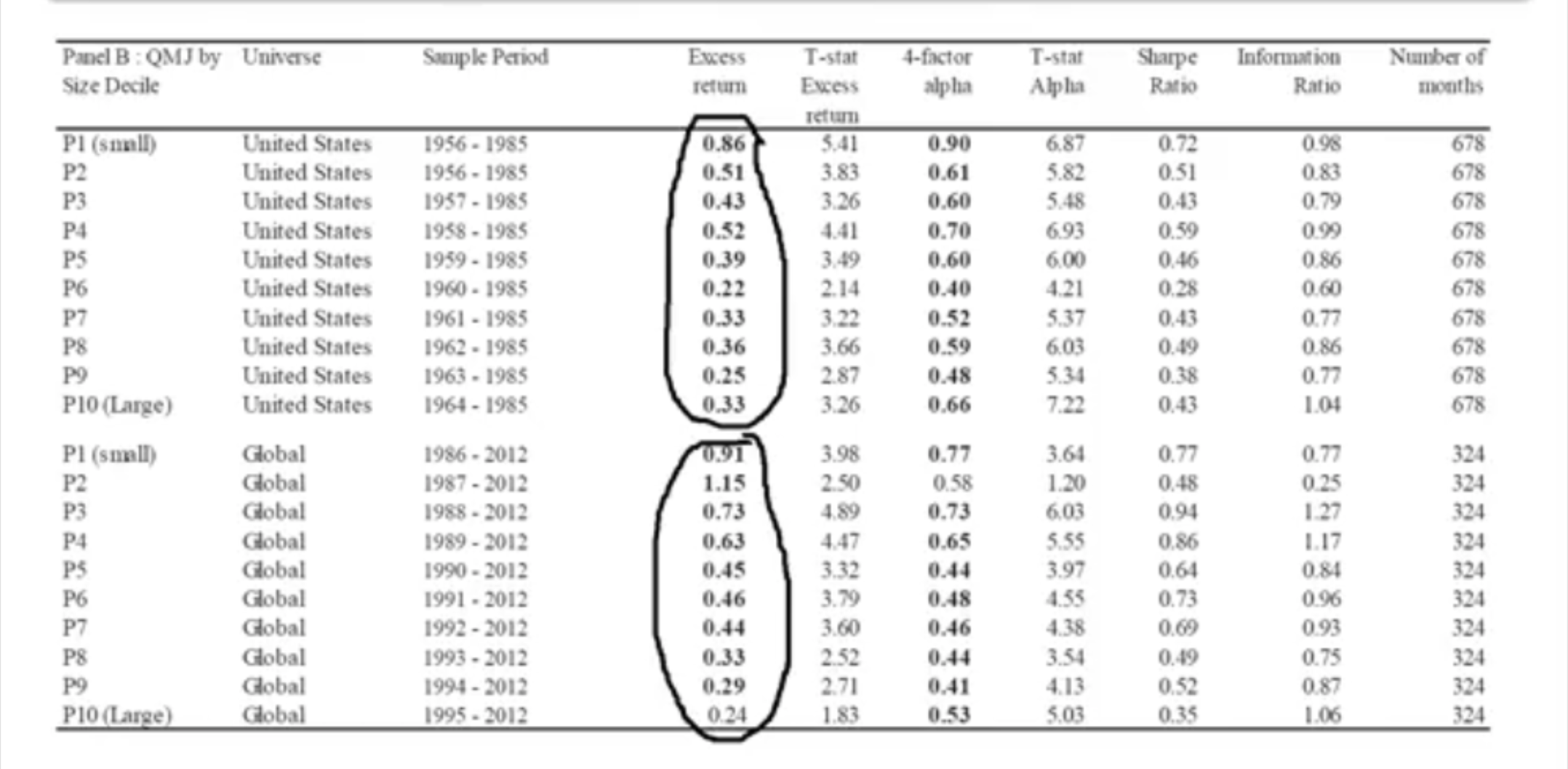

우량주는 계속 우량주로 남더라

우량주가 비우량주보다 수익이 높더라

우량주에 소형주를 더하면 초과수익이 더 높더라

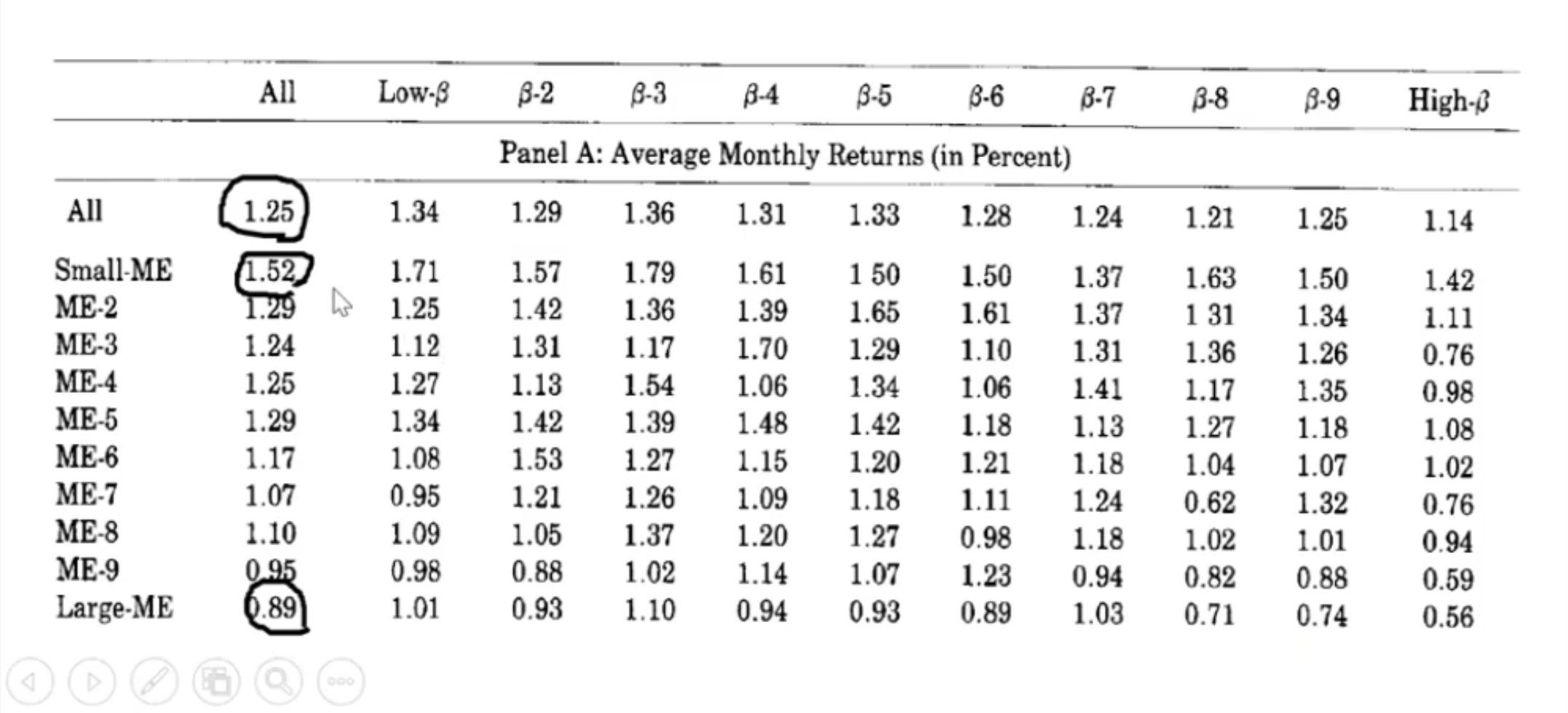

3. Fama/French - The Cross Section of Expected Stock Returns

3-1. Fama

'효율적 시장 가설(EMH)' 발표

EMH? 과거 주가로 미래 주가 예측불가 (모멘텀 x) + 과거 정보로 미래 주가 예측불가 (벨류 및 퀄리티 x)

= 베타(위험)가 높은 경우에만 알파(초과수익)를 확보할 수 있음

'The Cross Section of Expected Stock Returns' 발표 (EMH이랑 상반)

소형주 + 저PBR 전략이 지수보다 월등히 높음 (1963~1990)

-> SMB 및 HML의 등장

3-2. QMJ 요약

소형주 > 대형주

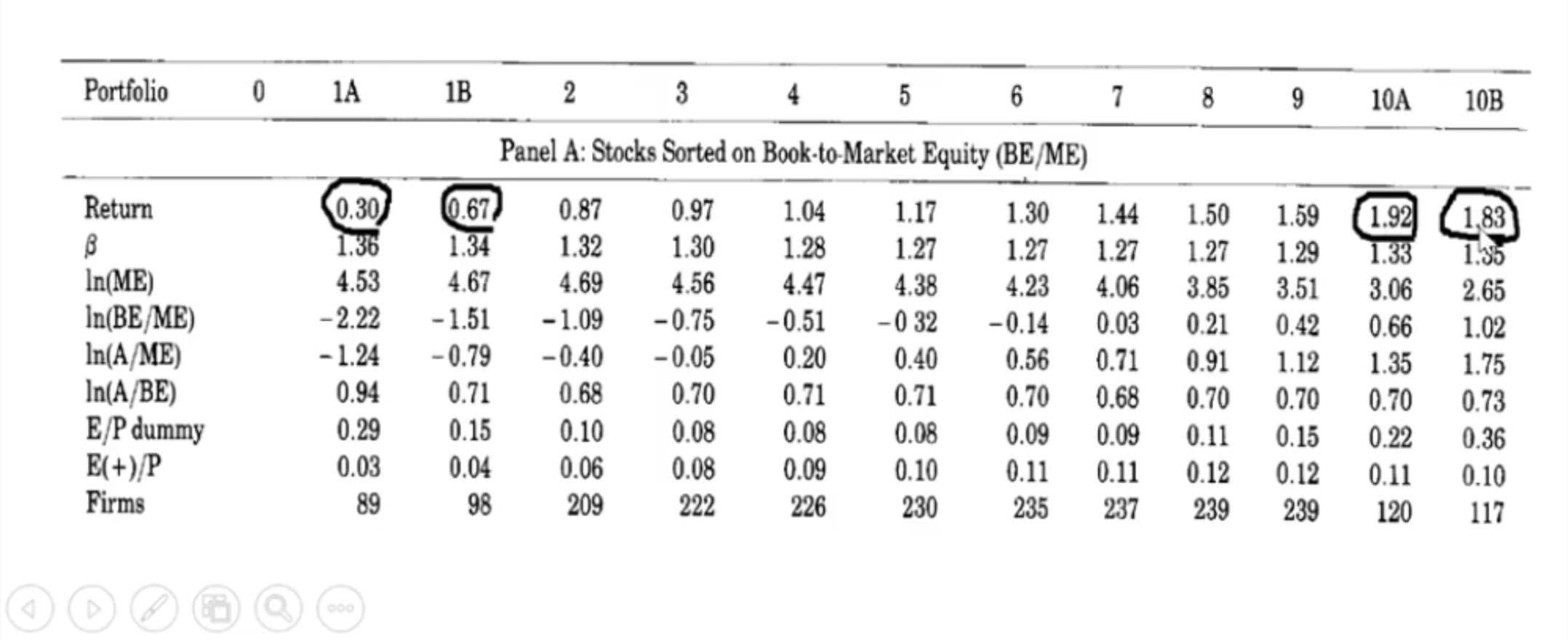

저PBR주 > 고PBR주

3-3. QMJ 정리

시가총액이 낮은 주식이 수익이 높더라

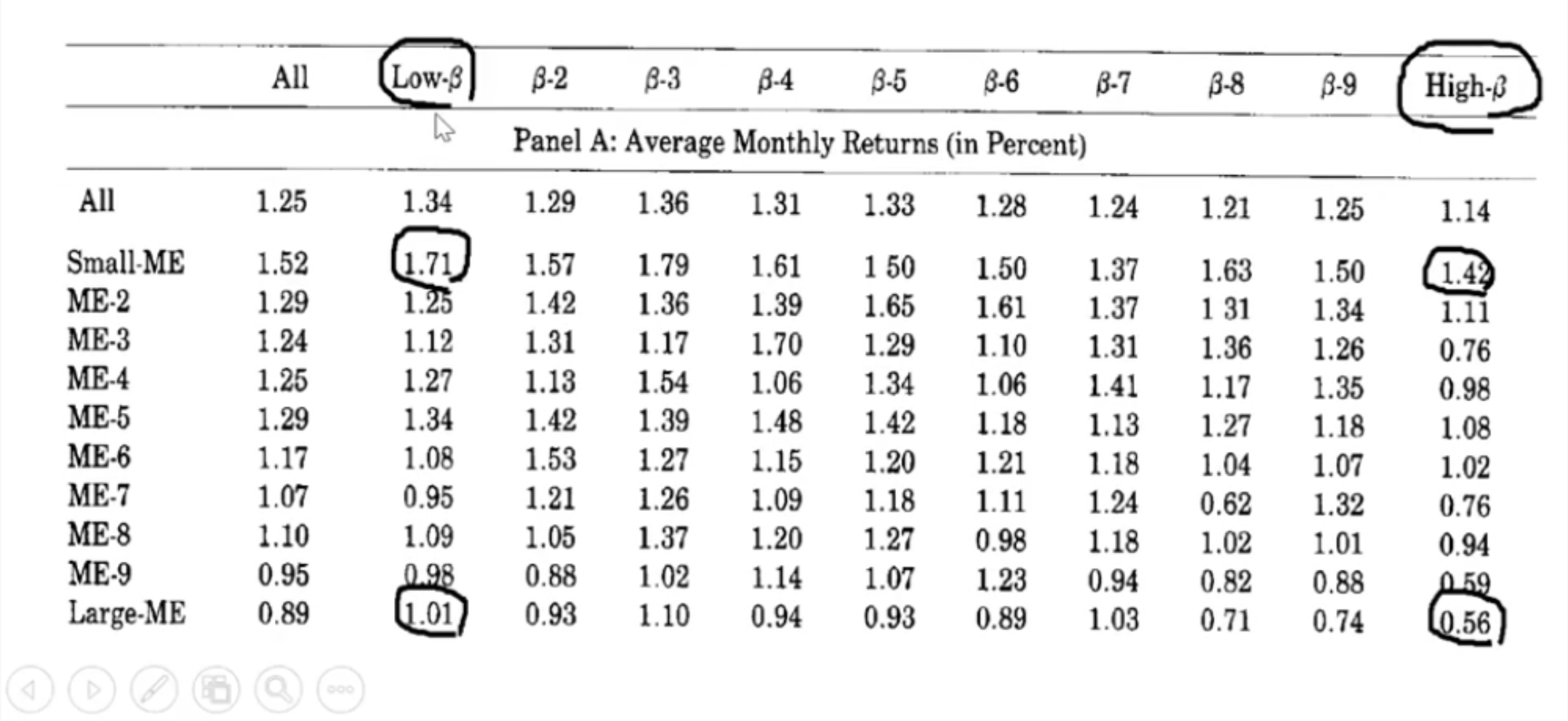

베타가 낮은 주식이 수익이 높더라

(10A: 최상위 5%, 10B: 상위 5~10%)

PBR이 낮을수록 수익이 높더라

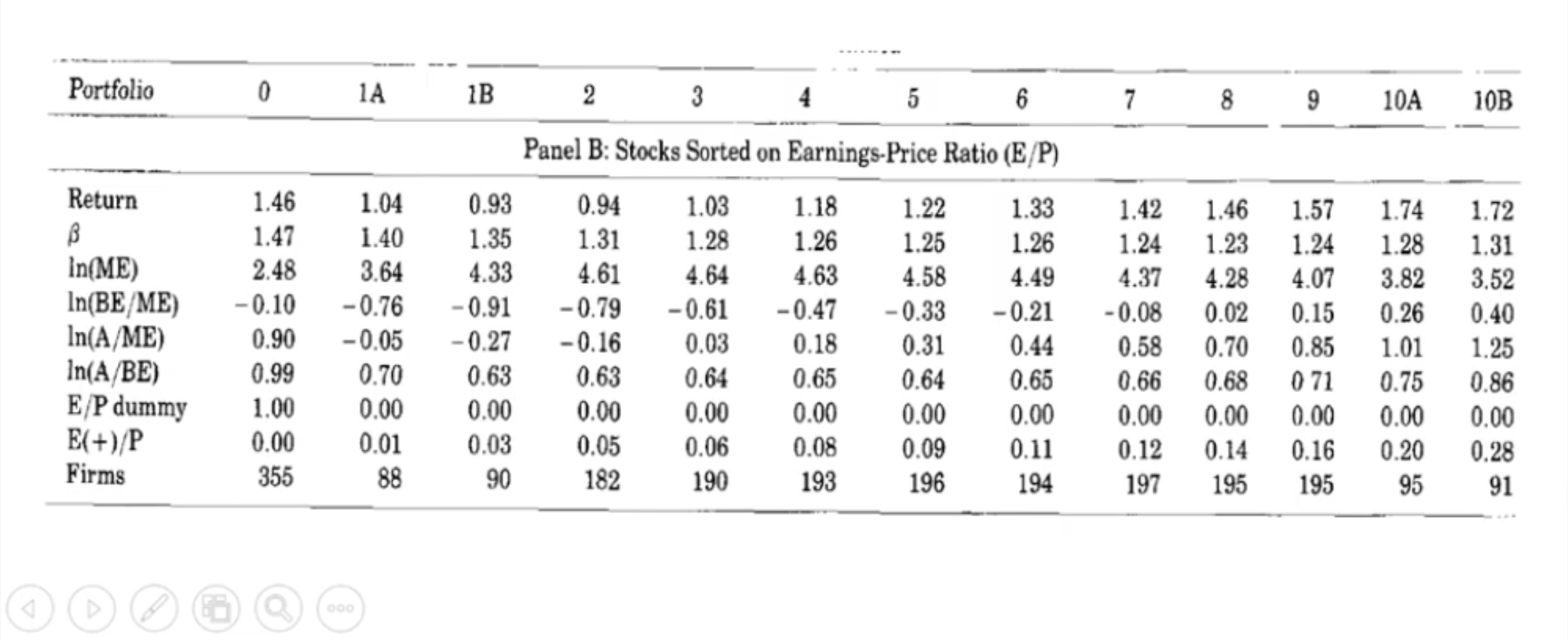

PER이 낮을수록 수익이 높지만 PBR보다 덜 뚜렷하더라

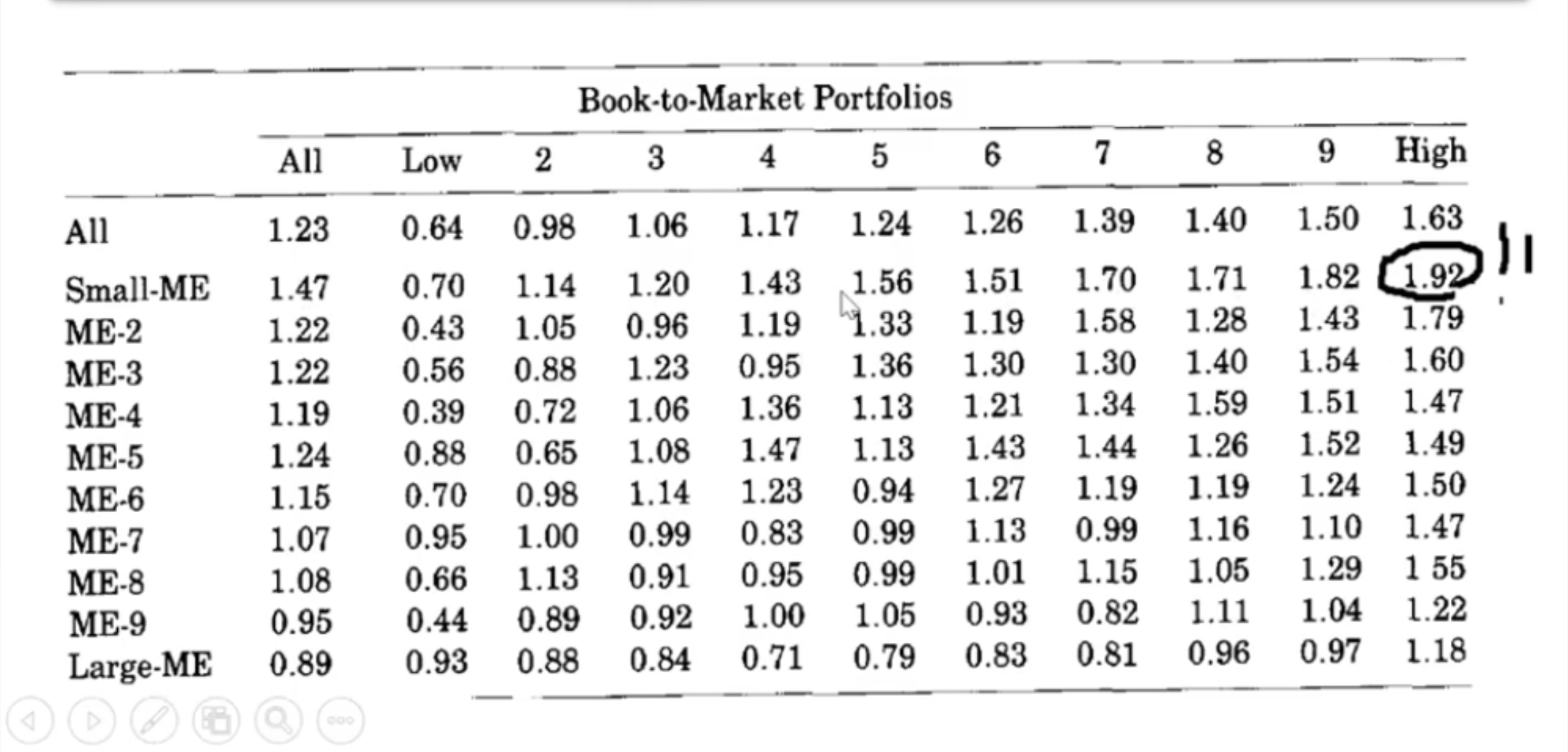

소형주 + 저PBR 조합이 최강이더라

4. The Cross Section of Expected Stock Returns 백테스트

4-1. 저평가(저PBR)

PBR, PER, PSR, 배당수익률, 기타(PCR, POR, EBIT/EV)

4-2. 우량주

수익성, 성장성, 안전성, 배당성이 높다

수익성? ROE(버핏이 좋아함), 기타(ROA, GP/A, GP/Sales, CF/A, Accrual)

성장성? 영업이익의 3년간 성장, 기타(매출, 순이익의 5년 성장률)

안전성? 부채비율, 기타(베타, 변동성, O/Z Score, 이익변동성)

배당성? 배당성향, 기타(주식/채권발행)

4-3. 저베타

주가 변동성

4-4. 저평가 우량주 저베타 비중

HML(저평가): 0.4

QMJ(우량주): 0.47

BAB(저베타): 0.27

저평가 40 / 우량주 40 / 저베타 20%

-> 버핏은 저베타에 관심이 없더라