BAA 전략(Bold Asset Allocation - Balanced)는 타당한가

배경

BAA는 2022년 Wouter J.Keller가 제안한 동적 자산배분 전략

PAA, VAA, DAA를 결합함

논문링크

자산군

-공격 자산-

-

QQQ : 미국 나스닥 ETF

-

VWO : 개발도상국 주식 ETF

-

VEA : 선진국 주식 ETF

-

BND : 미국 종합 채권 ETF

-안전 자산-

-

TIP : 물가연동채 ETF

-

PDBC : 원자재 ETF (DBC였으나 세금 문제로 PDBC로 대체해야 함)

-

BIL : 미국 초 단기채 ETF

-

IEF : 미국 중기채 ETF

-

TLT : 미국 장기채 ETF

-

LQD : 미국 회사채 ETF

-

BND : 미국 종합채권 ETF

-카나리아 자산-

-

SPY : 미국 S&P 500 ETF

-

VWO : 개발도상국 주식 ETF

-

VEA : 선진국 주식 ETF

-

BND : 미국 종합 채권 ETF

HAA 전략 (Hybrid Asset Allocation)

BAA 전략에서는 안전자산을 채권으로 가져가는데

BAA 전략의 최대 MDD가 2023년 하락장에 난 것과 같이

주식과 채권이 둘다 하락하며 물가가 상승하는 시기에

적합하지 못한 전략이었다

또한 과하게 복잡해서, 과최적화 된 것이 아닌가 하는 의문이 있었다

이를 보완하여 켈리씨가 새롭게 낸 전략이 HAA 전략

자산군

-공격 자산-

-

SPY : 미국 S&P 500 ETF ~TIGER 미국S&P500 "360750"

-

IWM: 미국 소형주 ETF ~KODEX 미국러셀2000(H) "280930"

-

VWO : 개발도상국 주식 ETF ~ARIRANG 신흥국 MSCI(합성 H) "195980"

-

VEA : 선진국 주식 ETF ~KODEX 선진국 MSCI World "251350"

-

TLT : 미국 장기채 ETF ~KODEX 미국채울트라30년선물(H) "304660"

-

IEF : 미국 중기채 ETF ~TIGER 미국채10년선물 "305080"

-

PDBC : 원자재 ETF (DBC였으나 세금 문제로 PDBC로 대체해야 함) ~TIGER 글로벌자원생산기업(합성 H) "276000"

-

VNQ : 미국 부동산 ETF ~KODEX 다우존스미국리츠(H) "352560"

-안전 자산-

-

IEF : 미국 중기채 ETF ~TIGER 미국채10년선물 "305080"

-

현금 : 모멘텀은 BIL로 계산.

※ 달러 RP도 추천

-카나리아 자산-

- TIP : 물가연동채 ETF

전략

해당 자산배분의 특징은 카나리아 자산으로

물가연동채 ETF인 TIP을 사용한다는 점!

TIP의 모멘텀 스코어가 (+)라면 시장이 좋고

모멘텀 스코어가 (-)라면 시장이 좋지 않다고 판단한다

why?

1. 금리가 오르거나 2. 기대 인플레이션이 상승하면 TIP 수익이 별로다

1은 결국 TIP도 채권이기 때문

2는 기대 인플레이션이 오르면 금리도 보통 함께 오르고(연준의 관리) 그래서 채권의 가치가 떨어진다

그럼 그냥 채권을 카나리아 자산군으로 쓰면 되는 것 아닌가?

물가연동채는 실제 인플레이션만 반영됨.

근데 실제인플레이션이 기대 인플레이션 보다 낮으면,

그러니까 인플레이션이 더 심해질 것이라는 기대가 있으면

굳이 TIP를 사람들이 사지 않기 때문에 TIP가 하락함

그러니까 기대 인플레이션 증감을 물가연동채로 캐치해낼 수 있음

@강환국 유튜브 참조

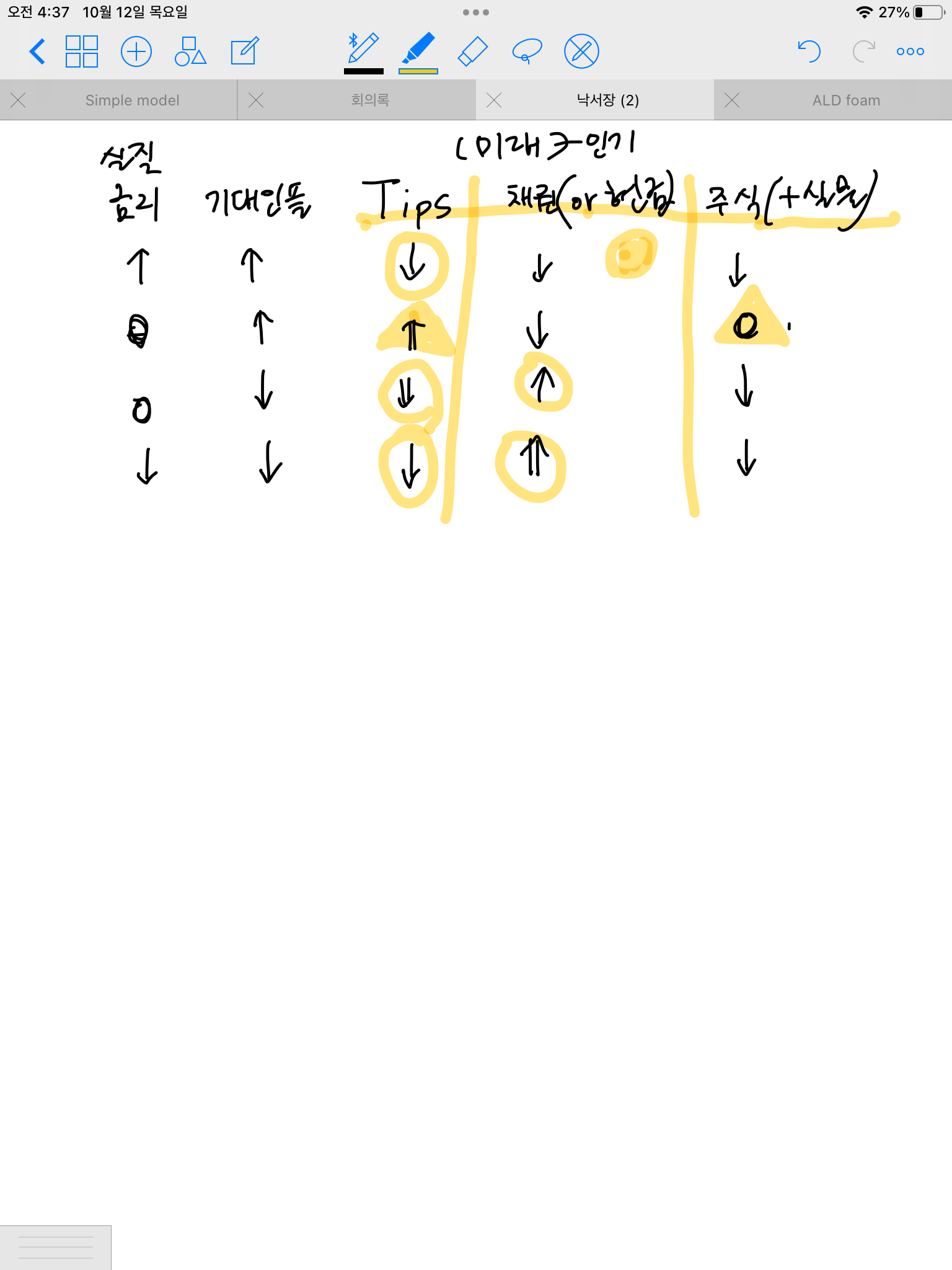

이걸로 이해해내지 못해서 그려본 그림

TIP의 모멘텀 스코어가 양수일 때

시장이 좋은 경우, 8개의 공격 자산 중에 모멘텀 스코어가 가장 높은 4개 자산에 분산투자하고(25%씩)

공격 자산 중 상위 4개가 음수인 것이 있다면 투자 하지 않고 그 비중을 안전 자산으로 넘긴다

TIP의 모멘텀 스코어가 음수일 때

시장이 좋지 않은 경우 모든 공격 자산을 팔고 안전자산으로 대피한다

안전자산 ETF의 경우 IEF(미국 중기채 ETF)와 현금으로,

각각의 모멘텀 스코어를 비교해서 큰 쪽의 자산(달러)에 투자한다

달러 RP

TIPS (Treasury Inflation Protected Securities)

참조 링크

Inflation 방어를 보장한 국채

이자에 물가상승률을 반영해주는 채권이라고 볼 수 있음

인플레이션에서는 무위험 채권이지만, 디플레이션에서는 손해를 볼 수 있음

즉, 경기 침체로 디플레이션이 예상된다면 원금에 물가가 반영되기 때문에 손해를 봄

하지만 최근 발행되는 물가연동채는 만기까지 보유하면 물가가 떨어지더라도 정부가 액면가를 보장해주기도 함

이런 물가 연동 채권을 추종하는 ETF들 중 하나가 TIP

물가 연동 채권 ETF

-

VTIP(Vanguard Short-Term Inflation Protected Securities ETF)

Vanguard에서 운용하는 ETF로 1-3-5년 만기인 단기채권 비중이 높음. 2012년 10월에 시작됨 -

TIP(iShares TIPS Bond ETF)

Blackrock에서 운용하는 3-5-7-10년 위주 중기채권. 2003년 최초 설정 -

LTPZ(PIMCO 15+ Year US TIPS Index ETF)

PIMCO에서 운용하는 장기 물가 연동 채권. 장기 채권 투자이기 때문에 단기 보다 높은 수익률을 기대할 수 있음. 2009년에 시작. -

SCHP(Schwab U.S. TIPS ETF)

Schwab에서 운용하는 ETF로 단기 물가 연동채와 장기 물가 연동채를 적절히 섞어 투자함.

2010년에 최초 설정

모멘텀 스코어

모멘텀 스코어 = 1개월 수익률 + 3개월 수익률 + 6개월 수익률 + 12개월 수익률