다음 내용은 한빛미디어 <퀀트 전략을 위한 인공지능 트레이딩>을 공부하며 요약한 내용입니다.

연평균 복리 수익률 (CAGR)

수익률 성과를 분석할 때 산술평균보다 기하평균 수익률이 선호되는 이유

: 복리 성질과 주기 변동이 심한 때에 따라서 변동성이 표현되기 때문

초기값

최종값

:연 횟수

<파이썬 코드>

CAGR = price_df.loc['2021-07-23','st_rtn'] ** (252./len(price_df.index))-1- 2021년 7월 23일의 최종 누적 수익률의 누적 연도 제곱근을 구하는 것.

- 일 데이터를 사용했으므로 전체 연도를 구하기 위해 전체 데이터 기간을 252로 나눈 역수를 제곱 연산한다.

- 금융 공학에서 1년은 252영업일로 계산

- 그리고 -1을 하면 수익률이 나온다.

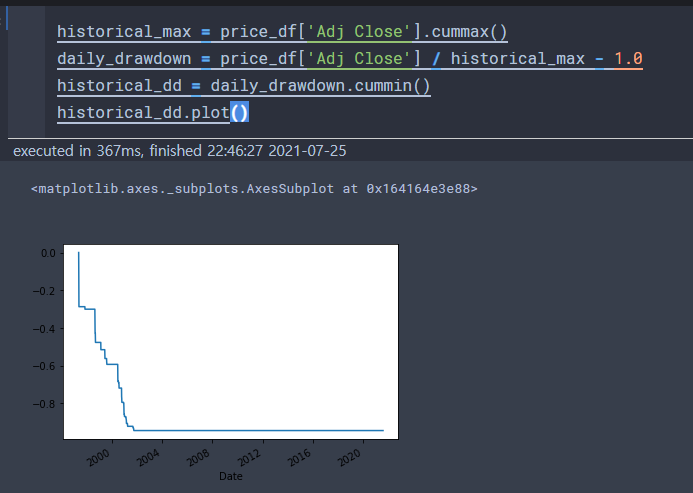

최대 낙폭 (MDD)

: 투자 기간에 고점부터 저점까지 떨어지는 낙폭 중 최대값을 의미함.

- 투자자가 겪을 수 있는 고통을 측정하는 지표. 낮을수록 좋음.

Peak Value : 관측 기간 최고점 가격

Trough Value : 관측 기간 최저점 가격

- cummax()는 누적 최댓값을 반환

- 최댓값이 아닌 행별 차례로 진행하면서 누적 값을 갱신한다.

- 현재 수정 종가에서 누적 최댓값 대비 낙폭률을 계산하고 cummin() 함수를 사용해 최대 하락률을 계산

변동성 (Vol)

: 주가 변화 수익률 관점의 변동률.

- 변동성은 금융 자산의 방향성에 대한 불확실성과 가격 등락에 대한 위험 예상 지표로 해석.

- 수익률의 표준 편차를 변동성으로 계산함

VOL = np.std(price_df['daily_rtn']) * np.sqrt(252.)- 변동성은 수익률의 표준편차로 계산함

- 일 단위 변동성을 의미함

- 루이바슐리에 투기이론에 따라 주가의 변동폭은 시간의 제곱근에 비례한다는 연구 결과에 따라 일 단위 변동성을 연율화할때 252의 제곱근을 곱함

샤프 지수

위험 대비 수익성 지표

- 는 자산 쉭률이고 는 무위험 수익률이나 기준 지표 자산 수익률이다.

- 사후적 샤프 비율 ex-post Sharpe ratio 은 자산의 실현 수익률을 사용한다.

- 실현 수익률은 산술평균/실현 수익률의 변동성으로 계산한다.

Sharpe = np.mean(price_df['daily_rtn']) / np.std(price_df['daily_rtn']) * np.sqrt(252.)

안녕하세요. 혹시 작성하신 글에 대해서 책 저자들에게 저작권 허가를 받으셨었나요?