📁 Modern Portfolio Theory 포트폴리오 이론

💸 Portfolio의 기대수익률과 위험

기대수익률: 수익률의 평균

위험: 수익률의 분산 또는 표준편차

- : 무위험자산 (예금, 국공채 등)

- : 위험자산 (대부분의 자산)

💡 Efficient Frontier 효율적 투자선

📚 포트폴리오 집합

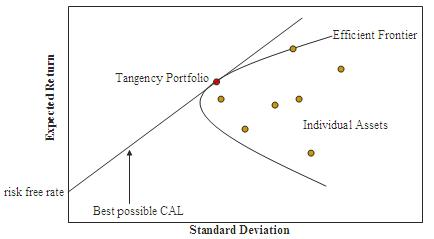

- MPT로 도출된 각 포트폴리오의 기대수익률과 위험 수준을 바탕으로, 가능한 모든 포트폴리오들을 위험-기대수익률 그래프에 표시해 보았다.

MPT의 지배원리: 효율적인 포트폴리오

- 동일 위험 수준: 기대수익률이 높은 포트폴리오

- 동일 기대수익률: 위험 수준이 낮은 포트폴리오

- 지배원리에 따라 효율적인 포트폴리오들을 선택하면, 최소 분산 포트폴리오를 시작으로 concave한 곡선이 그려진다.

- 그 선이 효율적 투자선(Efficient Frontier)이다.

🏗️ 무위험자산을 고려한 포트폴리오 재구성

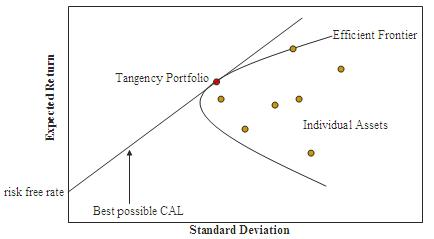

💵 자본배분선(CAL : Capital Allocation Line)

- 선상의 한 무위험자산()을 고려하여 포트폴리오를 재구성해보자.

- 효율적 투자선상의 포트폴리오들과 무위험자산을 직선으로 연결해, 여러 기울기의 자본배분선(CAL)을 그릴 수 있다.

- 지배원리에 의해, 가장 효율적인 CAL은 효율적 투자선에 tangency한 CAL라고 할 수 있다.

💰 시장 포트폴리오(Market Portfolio)

- 해당 접점에 위치한 포트폴리오를 시장 포트폴리오라고 한다.

무위험자산이 존재할 때, Efficient Frontier 상에 존재하는 위험자산 포트폴리오 중 가장 효율적인 포트폴리오

시장 포트폴리오의 특징

- 가능한 모든 투자가능자산들로 구성됨

- 각 자산의 시가총액 비율대로 평균/분산이 가중되어 있음

시장 포트폴리오의 기대수익률()과 위험()

- 시가총액법으로 산출한 종합주가지수를 이용하여 계산 가능

📈 자본시장선(CML, Capital Market Line)

- 해당 tangent line을 자본시장선(CML)이라고 한다.

무위험자산과 시장 포트폴리오로 구성된 효율적인 포트폴리오들의 집합