🏃♀️ CAPM을 학습하기 전에

📈 자본시장선 CML: Capital Market Line이란?

- 포트폴리오의 총 위험과 기대수익률의 관계식

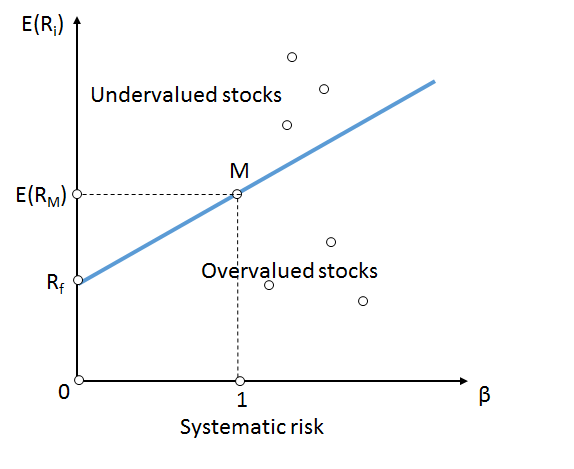

📈 증권시장선 SML: Security Market Line이란?

- 포트폴리오의 체계적 위험과 기대수익률의 관계식

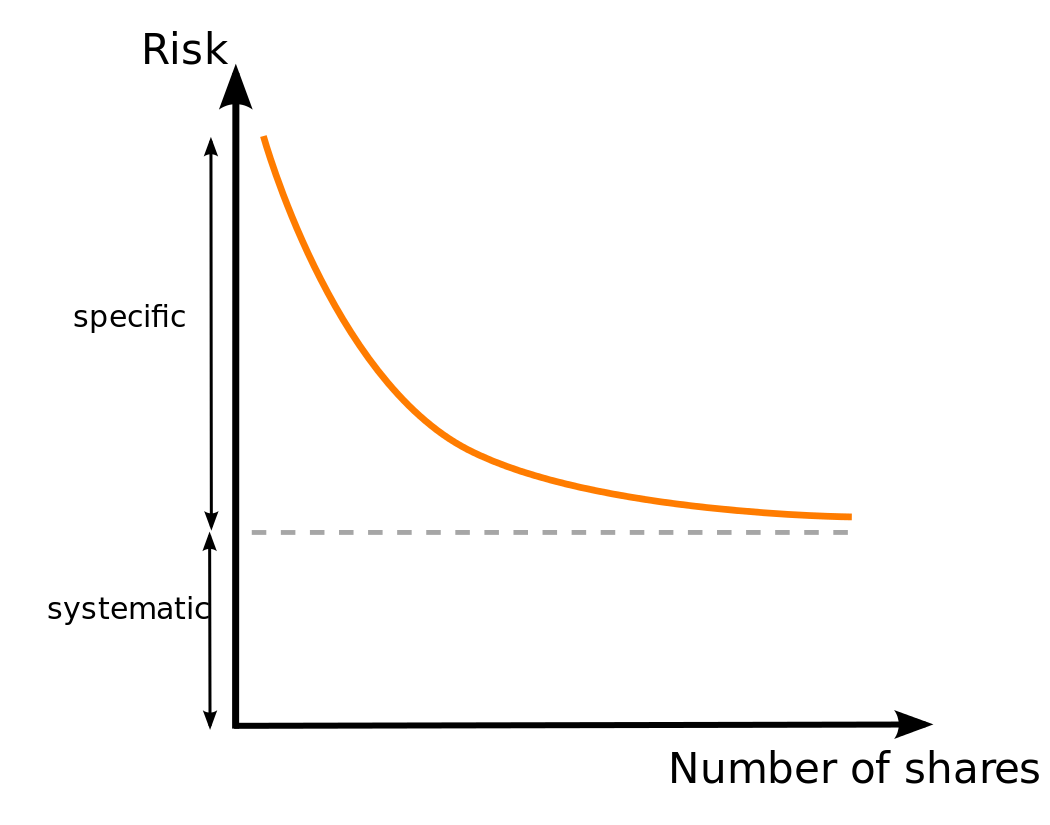

📉 분산투자효과 Diversification Effect

- 포트폴리오를 구성하는 투자자산의 수가 증가하면 포트폴리오의 위험 수준이 낮아진다.

- 포트폴리오의 위험은 구성 투자자산의 위험을 투자금 비율로 가중평균한 값보다 작다.

- 투자자산 간의 상관계수() 때문

⚠️ 체계적 위험 Systematic Risk

- 포트폴리오를 구성하는 투자자산의 수를 무한으로 늘려도 위험은 0에 수렴하지 않는다.

- 분산투자효과와 무관하게 어느 투자 상황에서나 공통적으로 존재하는 위험을 체계적 위험이라고 한다.

비체계적 위험

- 분산투자로 제거 가능한 위험

- 개별 기업의 고유 요인(신제품 출시, 오너 리스크, 노사 분쟁 등)으로 발생 고유위험

체계적 위험

- 분산투자로 제거 불가능한 위험

- 시장 요인(경제 성장, 금리 인상, 환율 하락 등)으로 발생 시장위험

📐 체계적 위험의 측정

👫 공분산 : 개별 투자자산과 시장 포트폴리오의 관련성

- 체계적 위험의 절대적 크기

β 베타 계수 Beta Coefficient

- 시장 포트폴리오의 변동성에 대한 개별자산 또는 포트폴리오의 상대적인 변동성 비율

: 을 종속변수로 하는 회귀 직선의 기울기

β 베타 계수의 특징과 예시

: 공격적 투자

: 방어적 투자

※ 시장 포트폴리오의 베타 계수

📈 증권시장선 SML

- 체계적 위험()과 기대수익률()의 선형 관계식

🌟 증권시장선의 의미

SML 위에 위치한 자산: 저평가 자산

SML 아래에 위치한 자산: 고평가 자산

🎉 자본자산 가격결정 모형(Capital Asset Pricing Model, CAPM)

자본시장의 지배원리 하에 자산의 균형수익률을 찾는 모형

📈 자본시장선 CML

- 무위험자산과 시장 포트폴리오로 구성된 포트폴리오의 균형수익률

β 베타 계수

- 시장 포트폴리오의 수익률 변화에 따른 개별자산/포트폴리오의 수익률 변화

📈 증권시장선 SML

- 개별자산/포트폴리오의 균형수익률

📚 References

Beta Coefficient | CFI™️

Systematic risk | Wikipedia

Capital asset pricing model | Wikipedia

좋은 내용 감사합니다 멋지네요! 저도 퀀트 공부하는 중인데, https://quantpro.co.kr/ 해당 사이트 퀀트 내용 어떤지 의견주시면 감사하겠습니다!